La complicada situación económica mundial sigue afectando al mercado inmologístico europeo, cuya actividad está siendo moderada en 2023. La contratación en el segundo trimestre ascendió a 6.000.000 m² situándose así la del primer semestre del año en 13.200.000 m², según datos recabados por la consultora Savills.

Esto supone un descenso del 37% respecto al récord alcanzado en el primer semestre de 2022 y un descenso del 22% en comparación con el segundo semestre de 2022, cuando el mercado comenzó a enfriarse.

Si bien es cierto que la cifra del segundo trimestre representa el nivel más bajo de contratación desde 2015, la consultora observa que los datos del primer semestre han supuesto un incremento del 1,7% respecto a la media del primer semestre entre 2015-2019, antes de la pandemia.

[sumario]Zonas muy consolidadas para el sector inmologístico, como Alemania, Polonia y Reino Unido, han visto reducida su participación en la contratación total europea”.[/sumario]

Por tanto, mantiene su pronóstico de que la ralentización del mercado refleja un retorno a las tendencias a largo plazodel mercado.

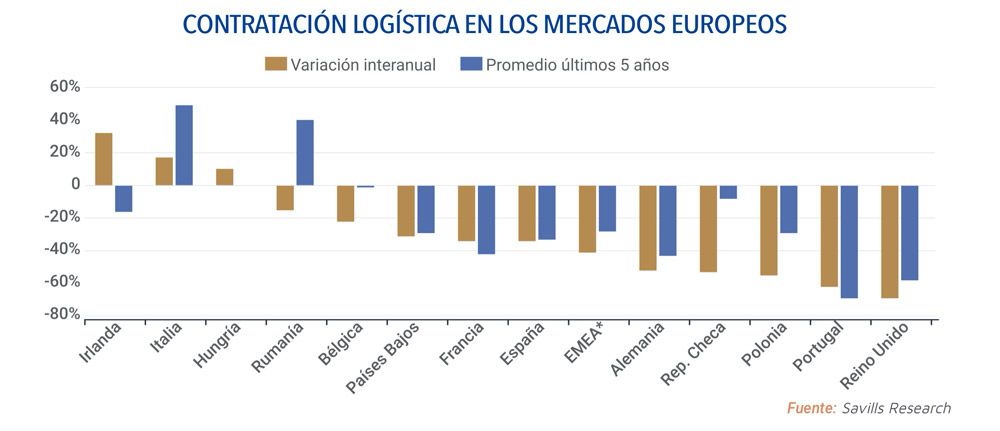

Aunque algunas zonas han logrado superar sus medias quinquenales en el segundo semestre, el descenso de la actividad del alquileren el primer semestre hizo que la mayoría de los mercados obtuvieran resultados inferiores, con un descenso global de la contratación del 28,3%.

De hecho, sólo tres mercados registraron aumentos anuales en el segundo trimestre. Se trata de Irlanda, con un 32%, Italia, con un 17,2%, y Hungría, con un 9,9%.

De ellos, solamente Italia superó su media quinquenal, con un crecimiento del 48,6%. Por su parte, los descensos anuales más pronunciados se registraron en Reino Unido,con un 69% menos, en Polonia, con un 62% menos, y en Portugal, con un 54,9% menos.

Además, zonas muy consolidadas para el sector inmologístico,como Alemania, Polonia y Reino Unido, han visto reducida su proporción en la contratación total europea, concretamente en un 3% para Alemania, un 1% para Polonia y un 3% para Reino Unido.

Al mismo tiempo, en Italia, Francia y Países Bajos, la proporción total en el espacio logístico europeo contratado, ha crecido un 4%, un 2% y un 1% respectivamente.

Si bien es cierto que no se espera ningún cambio estructural a corto plazo, muchos de los mayores mercados por volumenhan experimentado desaceleraciones pronunciadas en el primer semestre.

Aumento de la tasa de disponibilidad

En cuanto a la tasa de disponibilidad, ha seguido aumentando este trimestre, pasando del 3,3% a finales del cuarto trimestre de 2022 al 4,7% a finales del segundo trimestre de 2023.

No se ha producido ningún cambio significativo en los factores que impulsan esta tendencia, lo que es sinónimo de una menor absorción y de la apuesta por una construcción especulativaantes de que las condiciones del mercado empezaran a deteriorarse.

En este sentido, Savills ha detectado que se ha producido una caída de los anuncios de proyectos a riesgo en el Reino Unido, lo que sugiere que la llegada de nuevo stock al mercado disminuirá en los próximos trimestres.

Existen indicios de una tendencia similar en la Unión Europea,pues el PMI de la construcción de la zona euro muestra una fuerte contracción en los últimos meses y la producción del sector de la construcción de la Unión Europea lleva cayendo desde principios de año.

A pesar de ello, se espera que la tasa de disponibilidad siga creciendo hasta el primer semestre de 2024, hasta que la ralentización de la actividad constructora se refleje en un descenso de los volúmenes finalizados.

Según Savills, las tasas de disponibilidad aumentaron una media de 62 puntos básicos en el segundo trimestre, y sólo en los Países Bajos, donde alcanza el 2,8%, se registró un descenso de la tasa en 20 puntos básicos.

Las tasas de crecimiento más rápidas se registraron en Budapest, con 272 puntos básicos más, en Polonia, con 61 puntos básicos más, y en Barcelona, con 48 puntos básicos más.

En este sentido, Budapest ha experimentado un fuerte aumento de la oferta en los últimos trimestres.

Por tanto, se ha debido más al nuevo stock que a la reincorporación al mercado de activos de segunda mano.

Si bien las tasas de disponibilidad han aumentado en todos los mercados europeos, los desarrollos han sido relativamente limitados en la última década, y las bajas tasas de disponibilidad de principios de 2022 indican que el máximo estará muy por debajo de los niveles observados durante la crisis financiera mundial.

Evolución de los alquileres

De hecho, se espera que el mercado absorba nuevos aumentos de la oferta sin que ello conlleve un crecimiento negativo de los alquileres.

El crecimiento trimestral de los alquileres siguió siendo positivo en el segundo trimestre de 2023, con un aumento medio del 1% en toda Europa, debido al fuerte crecimiento de los alquileres en Bucarest, del 13%, pues en la mayoría de mercados no se registraron aumentos. Esto representa una desaceleración en el crecimiento de los alquileres en comparación con el trimestre anterior, que registró un aumento del 4,7%.

Las rentas medias han aumentado un 10,9% en los últimos cuatro trimestres.El crecimiento continuado es importante en este caso, ya que da confianza a los inversores que buscan mantener activos logísticos a largo plazo.

Inversión

El volumen de inversión en inmuebles logísticos europeos ascendió a 6.300 millones de euros en el segundo trimestre, lo que supone un descenso interanual del 54% y una caída del 36% respecto a la media quinquenal del segundo trimestre.

No obstante, también representa un aumento del 23% en comparación con el primer trimestre de 2023, aunque con la posibilidad de una nueva subida de los tipos de interésen septiembre, es poco probable que esto marque un punto de inflexión en el mercado.

El endurecimiento de la política monetaria ha sido el principal motivo del debilitamiento de la inversión en el último año. Esto afecta a todos los sectores inmobiliarios, pero el industrial y logístico ha registrado uno de los descensos más acusados en el valor de los activos.

Las oficinas y el retail ya estaban atravesando dificultades tras la pandemia, lo que significa que los ajustes de precios ya se habían producido antes de la llegada de las subidas de los tipos de interés.

Dado que los inversores se están adaptando al descenso de los valores, el porcentaje correspondiente al sector inmologístico en el volumen total de inversiones en el primer semestre pasó del 20% en 2021 y 2022 al 19% en 2023, lo cual sigue siendo muy superior a la media del 13% de los tres años anteriores a la pandemia.

[sumario]El porcentaje correspondiente al sector inmologístico en el volumen total de inversiones en el primer semestre pasó del 20% en 2021 y 2022 al 19% en 2023”.[/sumario]

El mantenimiento de la cuota del sector en la inversión total indica que, a pesar del descenso de los volúmenes de inversión, los activos logísticos siguen siendo atractivos para los inversores.

Las comparaciones interanuales son difíciles este trimestre, ya que en la República Checa, Portugal, Rumanía y Hungríano se invirtió en activos logísticos. Con la excepción de Austria, todos los mercados registraron caídas interanuales de los volúmenes de inversión y se situaron por debajo de sus medias quinquenales.

Los mercados con los descensos más acusadosfueron los de Polonia (-93%), Suecia (-77%) e Italia (-75%). Por contra, España (-12%), el Reino Unido (-30%) y los Países Bajos (-35%) son los que registraron los menores descensos interanuales.

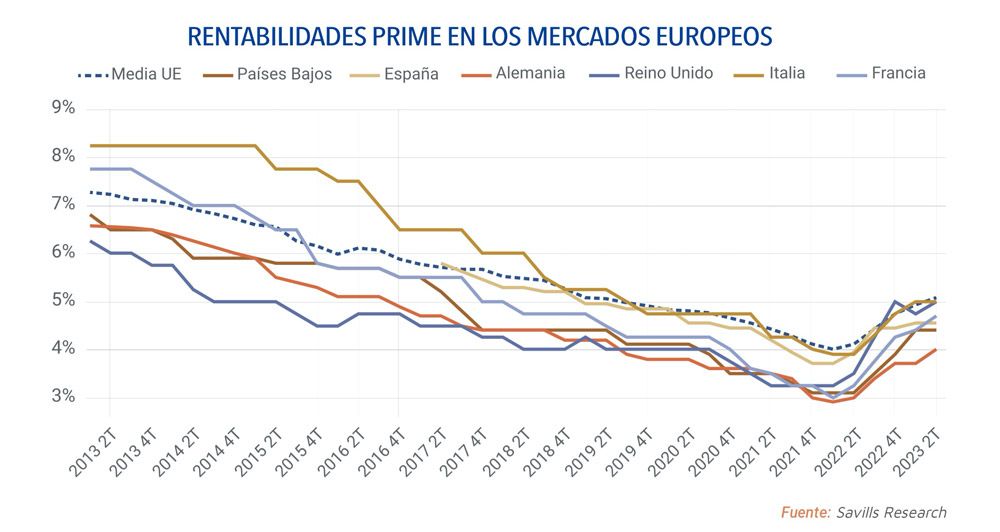

Las rentabilidades prime se mantuvieron estables o al alza en la mayor parte de Europa en el segundo trimestre, lo que provocó que la rentabilidad prime media de los activos industriales y logísticos europeos pasara del 4,93% en el primer trimestre de 2023 al 5,08% en el segundo.

Esto supone un aumento de 32 puntos básicos desde principios de año y un incremento de 95 puntos básicos en los últimos cuatro trimestre. Los mayores movimientos en los rendimientos prime se produjeron en Varsovia, Estocolmo, Berlín, París y Franckfurt.

Teniendo en cuenta que los tipos de interés básico del Banco Central Europeo subieron en 50 puntos básicos en el segundo trimestre del año y otros 25 puntos básicos en agosto, es probable que los compradores esperen hasta que los precios se ajusten.

Perspectivas del sector

En anteriores ciclos de endurecimiento de la política monetaria, se han recortado los tipos cuando el crecimiento económico se debilitaba pero seguía siendo positivo.

En este caso, los indicadores de la actividad empresarial se desploman y las perspectivas del PIB son cada vez más negativas.

Desgraciadamente, la inflación se ha mantenido más elevada de lo esperado, y el crecimiento salarial probablemente presionará al alza los costes empresariales, dejando a los responsables políticos en una situación difícil. El Banco Central Europeo ha reiterado su objetivo de alcanzar una tasa de inflación del 2%.

Además, el debilitamiento de la confianza de los consumidores y la reducción prevista del gasto de los hogares plantean retos para el sector inmologístico de la zona euro,pues la ralentización de las ventas al por menor puede traducirse en una menor demanda de almacenamiento y distribución.

Si bien algunos datos, como el aumento de las matriculaciones de automóviles, apuntan a un incremento del gasto en artículos no destinados a la venta al por menoe, las perspectivas generales del gastode los hogares parecen sombrías.

En cualquier caso, se espera que los tipos de interés alcancen su nivel máximo a finales de 2023,por lo que podría empezar a verse una mayor actividad a medida que los precios se estabilicen, si bien en los próximos meses se esperan bajos niveles de rotación de la inversión.